SANTO DOMINGO, República Dominicana.- La Asociación Dominicana de Administradoras de Fondos de Pensiones (ADAFP) presentó 25 propuestas que incluyen cambios de ley y perfeccionamientos normativos para lograr un sistema de pensiones más eficiente, solidario, sostenible y universal, que garantice más y mejor protección a los afiliados y sus familias.

Las propuestas del gremio que agrupa a las AFP dominicanas buscan que el promedio de tasa de reemplazo para el sistema, que en actualmente se estima en un promedio de 30%, suba al 60% con medidas que no implican aumento de tasa de aporte, como son la cotización por el salario real, el fortalecimiento institucional para evitar el fraude a la seguridad social, un ajuste a la edad de retiro para los más jóvenes y una adecuación de las tablas de mortalidad a la realidad de la República Dominicana.

La ADAFP propone también un sistema de ahorro voluntario individual (de un 1% del salario cotizable) y un sistema de ahorro voluntario colectivo (financiado a partes iguales entre empleador y afiliado, que iniciaría en 0.5% para cada uno y aumentaría gradualmente hasta llegar a un total de 3% de aporte total). De implementarse estas dos propuestas, la tasa de reemplazo podría llegar a 73%.

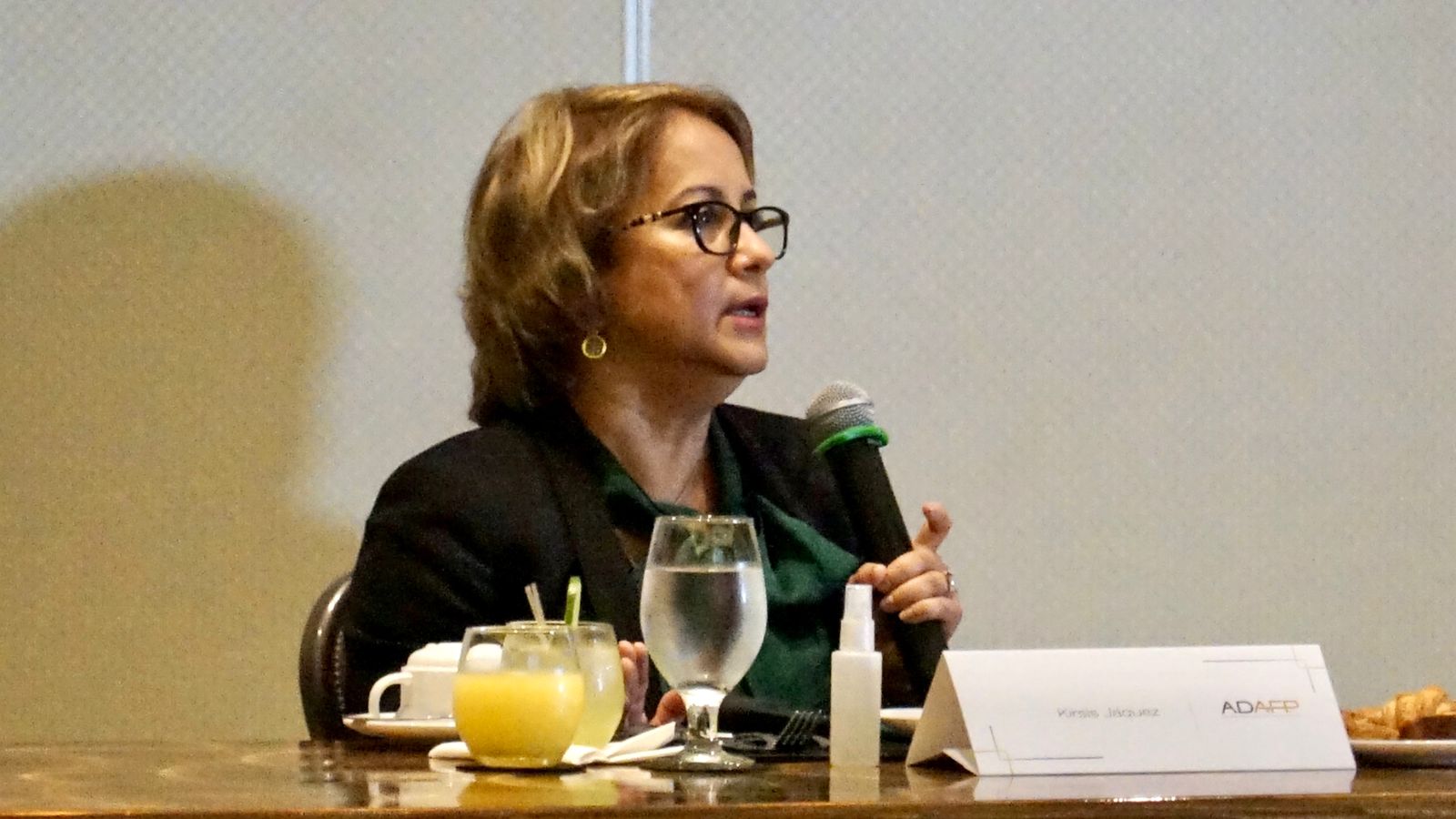

En un desayuno con líderes de opinión en que se presentaron las propuestas del gremio, la presidenta ejecutiva de la ADAFP, Kirsis Jáquez, expresó que sugieren además que el patrimonio generado con aportes voluntarios tenga

opciones de retiro anticipado para casos como financiamiento de vivienda y educación.

Jáquez resaltó que para garantizar una mejor protección a afiliados que no tengan un alto grado de cotización, el gremio propone reducir de 25 a 15 años el tiempo de cotización requerido para acceder a una pensión mínima contributiva, que se complemente con el Fondo de Seguridad Social (FSS).

En tanto que, acogiendo las peticiones de afiliados que emigran del país, la ADAFP plantea que puedan retirar sus fondos y llevárselos a su nuevo país de residencia. Igualmente, que quienes retornen al país puedan traer sus fondos y tengan la posibilidad de incorporarlo a una AFP. “Esta es una de las peticiones más recurrentes de las personas que emigran y van a residir a otros países estando afiliadas a una AFP dominicana”, afirmó Kirsis Jáquez.

Asimismo, para ampliar la protección del Sistema a más trabajadores, proponen integrar a los independientes, profesionales liberales y trabajadores por cuenta propia, que no tienen empleador, con un aporte en base a salarios presuntivos a partir del salario mínimo. También que se establezca una cotización gradual para salir de la informalidad y garantizar protección a los trabajadores que están empleados en este sector.

Entre los cambios normativos para eficientizar el sistema, la ADAFP procura que a un afiliado de ingreso tardío no se le requiera estar desempleado para retirar su saldo acumulado en la AFP; que si un afiliado sufre una discapacidad total o enfermedad grave pueda retirar su fondo acumulado; que los afiliados puedan identificar herederos para casos de fallecimiento, entre otros cambios.

Asimismo, presentó propuestas que están pendientes de estudios de impacto, que buscan permitir a los afiliados la opción de retiro en un solo pago si el nivel de pensión es insuficiente; que tanto las pensiones por discapacidad como por sobrevivencia por viudez sean vitalicias; garantizar seguro de salud para pensionados; y asegurar protección al trabajador cesante mediante un fondo de cesantía cuyo remanente se pueda sumar a su fondo o retirar al final de su vida laboral.

Las propuestas de cambios de ley y de cambios de normativas (que pueden realizarse sin modificar la ley vigente) están soportadas por estudios económicos y de impacto que comprobaron su viabilidad.

Con las propuestas, detalladas a continuación, la ADAFP busca impulsar un sistema que sea sostenible; equitativo-inclusivo-solidario; eficiente; que integre protección en pensiones y salud; y que sea universal:

PROPUESTAS DE CAMBIOS DE LEY

1. Sistema de pensiones mínimas contributivas. Esta propuesta busca garantizar una pensión mínima contributiva complementada con el Fondo de Solidaridad Social (FSS), para afiliados a partir de las 180 cotizaciones (equivalente a 15 años), bajando los requisitos actuales que son de 25 años o 300 cotizaciones. El monto iría desde el 60% hasta el 90% de la pensión mínima.

Es financieramente asumible y no tiene coste adicional en aportes, pues estaría a cargo del Fondo de Solidaridad Social.

2. Sistema de pensiones mínimas solidarias – no contributivas. Se trata de garantizar pensiones mínimas solidarias para evitar el riesgo de indigencia en la vejez y a entregar previa evaluación socioeconómica (que se puede realizar en base al Índice de Calidad de Vida de SIUBEN). Sería equivalente al 60% del salario mínimo del sector público y se financiaría con impuestos.

3. Pensión por discapacidad vitalicia. Se utilizaría el saldo de la CCI para financiar en caso de discapacidad. La prima de discapacidad sería del 1.7% (lo que representaría un aumento de 0.75%) y sería financiada por empleadores y afiliados en la misma proporción que el aporte para pensiones.

4. Facilitar la movilización de fondos para migrantes. ADAFP propone que los afiliados que emigren puedan retirar sus fondos y llevárselos a su nuevo país de residencia. Igualmente, que quienes retornen al país y repatrien capital puedan incorporarlo a una AFP.

5. Integrar a los independientes. Esta propuesta busca que los independientes, trabajadores por cuenta propia y profesionales liberales que no tengan un empleador coticen a su cuenta en su AFP y sean protegidos dentro del Régimen Contributivo. Que realicen un aporte obligatorio en base a salarios presuntivos, a partir del salario mínimo. Sería financiado por los propios afiliados y se podría estudiar un período transitorio de adaptación.

6. Cotización gradual para salir de la informalidad. Con esta propuesta se busca garantizar pensiones para trabajadores que están en la informalidad. Inicialmente, la tasa de reemplazo sería del 17% y se incrementará en el tiempo con el aumento del aporte, pero aumentará también la cobertura. Se propone un aporte inicial del 5% para la CCI (y una cotización total de 7.32%), aumentando un 1% por año hasta alcanzar la cotización plena. El 70% a cargo del empleador y el 30% a cargo del empleado.

7. Ahorro voluntario. Este sistema de ahorro voluntario individual tendría incentivos fiscales y compartimentos diferenciados en la Cuenta de Capitalización Individual. El patrimonio generado con aportes voluntarios tendría opciones de retiro anticipado para casos como financiamiento de vivienda y educación. Un aporte adicional del 1% aumentará la tasa de reemplazo en un 3%.

8. Sistema de ahorro previsional colectivo. Este sistema de ahorro voluntario, con el mecanismo de autoenrollment, busca mejorar las pensiones con aportes de empresas y trabajadores. El trabajador y el empleador aportarían un porcentaje similar, libre de pago de impuestos. En caso de no desearlo, el trabajador tendrá la opción de excluirse. El patrimonio generado con aportes voluntarios en este sistema colectivo también tendría opciones de retiro anticipado para casos como financiamiento de vivienda y educación. Se propone un aporte inicial del 0.5% del salario a cargo del empleador y del 0.5% a cargo del trabajador y se iría incrementando hasta lograr el 3% en seis años.

Implementar este sistema tendría un fuerte impacto en el aumento de la tasa de reemplazo, estimado en un 10% adicional.

9. Equilibrar tasas de reemplazo entre hombres y mujeres. Con esta propuesta se buscaría lograr cobertura de lagunas de cotización por maternidad para aumentar convergencia en la tasa de reemplazo entre mujeres y hombres, con aportes del Fondo de Solidaridad Social. Sin coste adicional para el afiliado, pues se trata de aportes del 75% del promedio anual a cargo del Fondo de Solidaridad Social.

10. Ajustar la edad de retiro. Ajustar de forma progresiva y automática la edad de retiro para los más jóvenes conforme a la expectativa de vida en el país (ONE). Retrasar un año la edad de jubilación genera una mejora de entre el 2% y 3% en la tasa de reemplazo. Retrasar la edad de jubilación de los 60 años actuales a los 65 años genera una mejora de entre un 12% y un 14%.

PERFECCIONAMIENTOS NORMATIVOS SIN CAMBIOS DE LEY

11. No requerir estar desempleado para recibir el beneficio de ingreso tardío. Si un afiliado ingresó con 45 años o más al Sistema tendría la opción de retirar su fondo acumulado al cumplir 60 años, aunque siga empleado. Se puede hacer con una resolución del Consejo Nacional de la Seguridad Social (CNSS).

12. Cotización por salario devengado. Se cotizará por los mismos salarios reportados a la Dirección General de Impuestos Internos (DGII) y supondría un aumento estimado de un 15% en la base de cotización) y por la décimo tercera paga. Esta propuesta mejora la tasa de reemplazo entre 8 y 10%.

13. Fortalecer la capacidad institucional. La Tesorería de la Seguridad Social, con los nuevos recursos que recibe después de la aprobación de la Ley 13-20, debe realizar una serie de actividades, a partir de un cuerpo de inspectores propios, para combatir el fraude. Se estima que si se combate el fraude se puede alcanzar un 5% más en la tasa de reemplazo.

14. Simplificar más los trámites de beneficios para afiliados y familiares, pues mejoraría la eficiencia del sistema.

15. Identificar herederos para casos de fallecimiento. Que cada afiliado previamente indique en su AFP quién o quiénes serían los herederos de su fondo de pensiones en el caso de que fallezca y no haya beneficiarios de sobrevivencia.

16. Retiros totales por enfermedades graves y discapacidad total. Se propone que se pueda retirar el saldo total de la CCI en caso de enfermedades graves y discapacidad total, aunque el afiliado tenga derecho a una pensión. El afiliado podrá elegir la opción que prefiera.

17. Pensión de retiro programado con renta vitalicia diferida. Significaría un aumento de la tasa de reemplazo en un 10% en el tramo 60-80 años. Renta garantizada de al menos la pensión mínima a partir de los 80 años.

18. Simplificar los canales a través de los que contribuir. Esta propuesta busca que se pueda cotizar a través de la red bancaria, lo que puede facilitar la cotización de trabajadores independientes.

19. Ampliar opciones de inversión, incluyendo el exterior. Esta propuesta busca mejorar la inversión en economía productiva local, con más empleo formal; flexibilizar los criterios de aptitud de activos para diversificar portafolios de forma ágil; mejorar la eficiencia y el resultado de las inversiones en el largo plazo; y lograr una mayor tasa de cobertura por la expansión del empleo

20. Elaborar unas tablas de mortalidad de la población. Un ajuste de pensiones a la realidad dominicana mejoraría la tasa de reemplazo en un 5%, según estimaciones.

21. Garantizar los derechos adquiridos en el sistema anterior. Se propone que el Estado otorgue el Bono de Reconocimiento a afiliados con derechos en el sistema anterior. Esta entrega debió iniciar en 2018.

PROPUESTAS PENDIENTES DE ESTUDIOS DE IMPACTO

22. Opción de retiro en un solo pago si nivel de pensión es insuficiente. Si no se acumula un fondo suficiente para una pensión adecuada, se propone que el afiliado tenga la opción de recibir su fondo en un solo pago.

23. Que las pensiones por discapacidad y sobrevivencia por viudez sean vitalicias. Se podría unificar prima con la de riesgos laborales para reducir costos y eliminar duplicidades

24. Garantizar seguro de salud para pensionados.

25. Protección al trabajador cesante mediante un fondo de cesantía. Que al final de su vida laboral, el afiliado tenga la opción de sumar el saldo que reste en este fondo para mejorar su pensión o retirarlo en un solo pago.

Sobre la ADAFP

La ADAFP es la entidad gremial empresarial que agrupa y representa a las AFP dominicanas, empresas que están a cargo de administrar los ahorros de los trabajadores para sus pensiones. Su misión es contribuir con un retiro de calidad para todos los trabajadores fomentando las mejores prácticas de gestión, la seguridad jurídica y la sostenibilidad financiera. Sus miembros son AFP Crecer, AFP Popular, AFP Reservas, AFP Romana y AFP Siembra.